В ходе второго глобального опроса семейных офисов появились данные, что, несмотря на радикально изменившийся геополитический и экономический ландшафт, семейные офисы сохраняют стабильный курс, лишь незначительно корректируя распределение своих активов.

Семейные офисы по-прежнему выделяют значительные средства на альтернативные инвестиции. В целом, частный акционерный капитал, частная недвижимость и инфраструктура, хедж-фонды и частное кредитование составляет 44% от общего объема активов. Несмотря на то, что многие ожидают сохранения текущего распределения средств в течение следующих 12 месяцев, будут наблюдаться изменения: значительное число семейных офисов ожидает увеличения объема средств в частном акционерном капитале, частном кредитовании и в сфере частной недвижимости и объектов инфраструктуры.

Значительная часть (39%) семейных офисов планирует увеличить свои вложения в инструменты с фиксированным доходом в течение следующих 12 месяцев, вероятно, в связи с перспективой повышения доходности инструментов с более низким уровнем риска.

В настоящее время доля денежных средств и их эквивалентов в портфелях семейных офисов составляет около 12%, что является высоким показателем по сравнению с другими категориями инвесторов. Ожидается, что эта доля будет снижаться, при этом 35% респондентов планируют использовать этот капитал в течение года по мере появления возможностей.

Семейные офисы придерживаются такого же стабильного подхода к географическому распределению средств, уделяя особое внимание рынкам США и других развитых стран, на которые приходится 63% и 21% активов соответственно. Возможно, отражая их большую обеспокоенность геополитическими событиями, 41% семейных офисов АТР ожидают увеличения доли американских активов в следующем году.

Семейные офисы по-прежнему сосредоточены на направлениях секулярного роста, которые способны выдержать бизнес-циклы и обеспечить рост стоимости в долгосрочной перспективе: 43% глобальных семейных офисов оценивают свои портфели с большим перевесом в сторону информационных технологий; 34% семейных офисов в настоящее время имеют больший объем инвестиций в сфере здравоохранения.

Что касается продуктов, то 32% семейных офисов в настоящее время инвестируют в цифровые активы. В рамках экосистемы цифровых активов семейные офисы стали более решительно относиться к криптовалютам: доля инвестирующих выросла с 16% в 2021 году до 26%. Однако доля тех, кто не инвестирует и не заинтересован в будущем, выросла с 39% до 62%, а доля тех, кто может быть потенциально заинтересован в будущем, снизилась с 45% до 12%.

Большинство (76%) семейных офисов поддерживают семьи с действующим бизнесом, и из этой когорты 44% играют определенную роль в управлении их действующим бизнесом. Среди последних потенциальным фактором, стимулирующим сделку по продаже, чаще всего называют выгодную цену (56%), хотя при этом многие (35%) планируют удерживать эти активы в течение длительного времени.

Перспективы и формирование портфеля

Текущее распределение активов

Конструктивная рыночная картина, на фоне которой был основан отчет Family Office Investment Insights за 2021 год, кардинально изменилась. Текущие условия создают сложности для всех классов активов на фоне устойчивого роста инфляции и "ястребиной" политики центральныхбанков. В ходе опроса, проведенного в этом году, респонденты назвали три основных фактора, вызывающих у них беспокойство в ближайшие один-два года: рецессия, геополитика и инфляция. Значительно большая доля семейных офисов в APAC (73%) обеспокоена геополитикой, чем их коллеги в регионе EMEA (47%) и Северной и Южной Америке (51%), в то время как гораздо меньшая доля (27%) обеспокоена инфляцией, чем в регионе EMEA (62%) и Северной и Южной Америке (56%). Несмотря на столь радикально изменившиеся условия, результаты опроса свидетельствуют о том, что распределение активов семейных офисов с 2021 года изменилось незначительно.

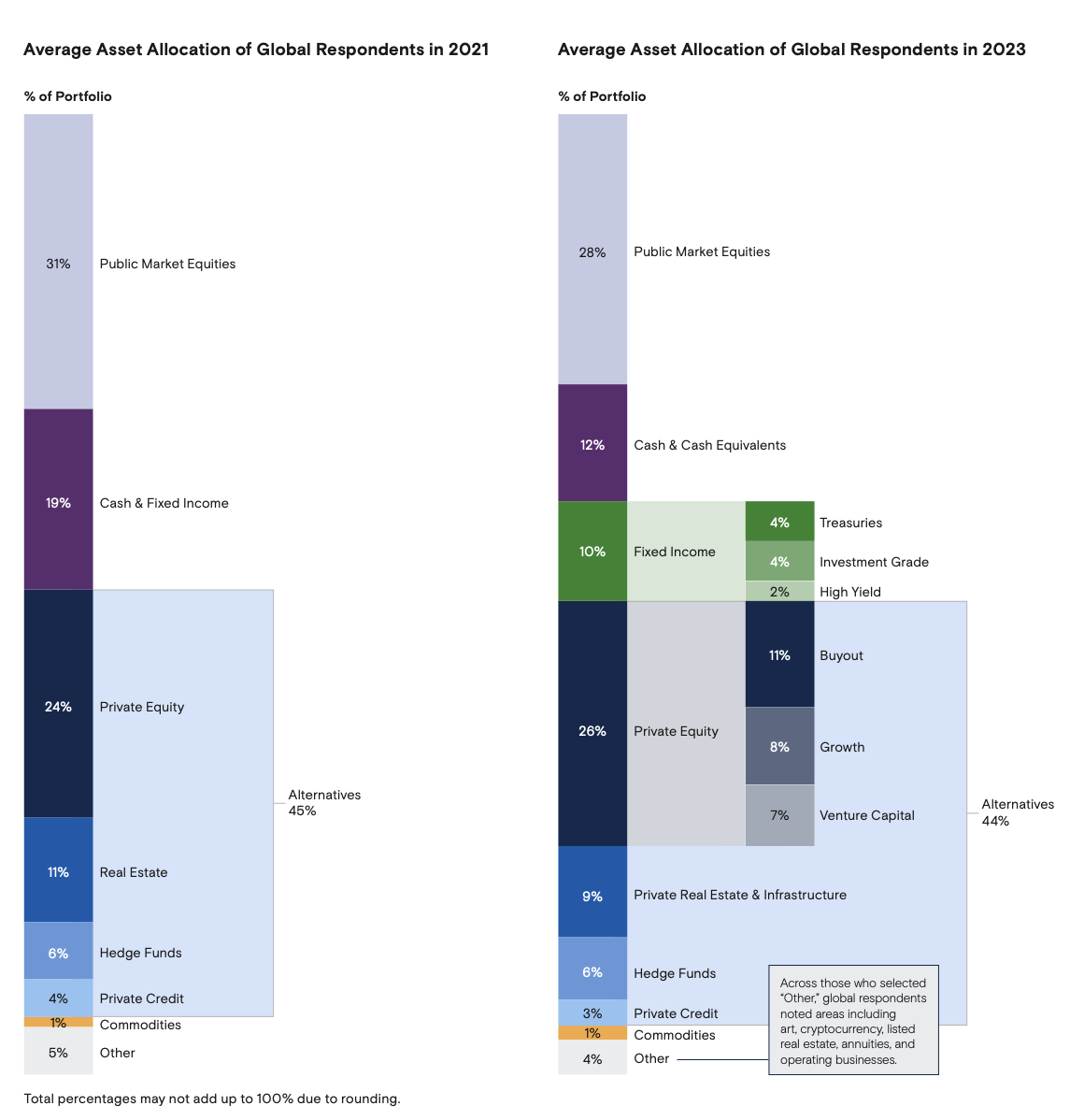

По всем респондентам средняя доля активов в частном капитале немного увеличилась - с 24% в 2021 году до 26%, в то время как средняя доля активов в акциях публичного рынка немного снизилась - с 31% до 28%. Это может быть связано с сохраняющимся интересом семейных офисов к частным рынкам. Как и по результатам последнего исследования, семейные офисы в среднем выделяют 44% на альтернативные классы активов по сравнению с 45% в 2021 году. Это соответствует результатам анализа практики работы с семейными офисами: они склонны поддерживать более концентрированную долю альтернативных или частных инвестиций, чем другие инвесторы.

Среднемировая доля хедж-фондов не изменилась с 2021 года и составляет 6%. Однако мы наблюдаем улучшение настроений вокруг этого класса активов, при этом лидируют стратегии с низкой корреляцией, такие как макро- и рыночно-нейтральная торговля. Среди тактических торговых стратегий макро хедж-фонды, в частности, пытаются использовать преимущества расширенного набора возможностей в торговле ставками и валютой. Помимо диверсификации портфеля, гибкий механизм и ликвидность макро хедж-фондов позволяют им оставаться перспективными на фоне волатильности.

По сравнению с другими инвесторами, мы видим, что семейные офисы часто имеют относительно более высокую долю денежных средств и других активов с низким уровнем риска, чтобы компенсировать их долю в активах с высоким уровнем риска, таких как альтернативные активы. С 2021 года глобальные семейные офисы в среднем увеличили совокупное распределение денежных средств и фиксированного дохода с 19% до чуть более 22% - 12% в денежные средства и их эквиваленты и 10% в фиксированный доход. В частности, респонденты выделили в среднем 8% на казначейские облигации и фиксированный доход инвестиционного класса и 2% на высокодоходные ценные бумаги. Это соответствует тенденции, согласно которой мы видим, как многие инвесторы с высоким уровнем благосостояния перестраивают свои портфели в текущих рыночных условиях и направляют средства на фиксированный доход, причем этот капитал служит "спящими деньгами". Мы видим, как семейные офисы совершенствуют свои стратегии управления фиксированным доходом и денежными средствами, учитывая возможность получения доходности с помощью инструментов с более низким уровнем риска.

Согласно неофициальным данным, семейные офисы поддерживают остатки денежных средств, достаточные для покрытия обязанностей по инвестированию капитала, связанных с их неликвидными инвестициями, принимая во внимание возможное влияние на доходность их альтернативных активов, основанное на рыночных условиях и перспективах будущих обязанностей по инвестированию капитала. Хотя многие семейные офисы, вероятно, имеют доступ к маржинальному плечу, 42% указали, что не используют плечов своих инвестиционных портфелях.

Следовательно, ликвидный капитал может стоять на первом месте, поскольку семейные офисы ждут появления благоприятных условий для оперативного размещения этих средств. Периоды недавней волатильности не остались незамеченными, поэтому семейные офисы избегают чрезмерного левериджа, чтобы избежать вынужденных продаж и иметь возможность быстро действовать в случае рыночных потрясений.