Обзор основных проблем индустрии хедж-фондов

Дон А. Стейнбругге, CFA

Основатель и генеральный директор AgecroftPartners

Отрасль хедж-фондов отличается высокой степенью динамичности и включает в себя множество стратегий, которые с течением времени привлекают к себе внимание инвесторов в той или иной степени. На востребованность каждой стратегии существенно влияют различные факторы, такие как оценка рынка капитала, ожидания экономического роста, темпы инфляции, ликвидность рынка и толерантность к риску. Эксперты индустрии посвящают много времени анализу этих переменных, чтобы определить, какие стратегии предлагают наилучшие возможности для получения сверх-прибыли. Один из способов оценить это - выяснить, какие стратегии вызывают текущий интерес инвесторов.

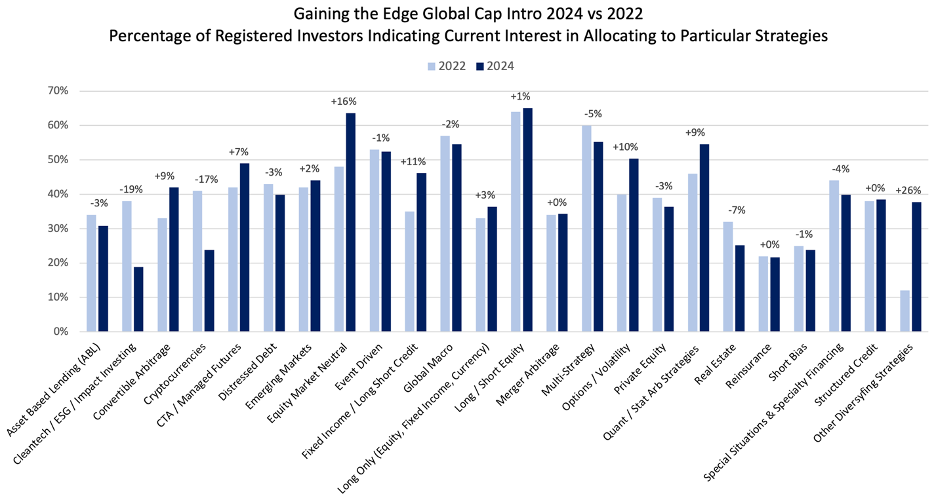

В этой статье мы сравниваем и анализируем данные, предоставленные инвесторами с нашего мероприятия по привлечению капитала в ноябре 2022 года, и данные, полученные от первых 300 инвесторов, которые примут участие в предстоящем мероприятии Gaining the Edge - Global Virtual Cap Intro 2024, проводимом с 17 по 28 июня. Во время регистрации инвесторы заполняют подробный опросник, в котором указывают свои предпочтения относительно типов стратегий и управляющих, представляющих интерес в настоящее время. Это позволяет получить широкое представление как об общем спросе на каждую стратегию, так и о развивающихся тенденциях в спросе. Ниже представлен сравнительный анализ результатов нашего опроса, сопровождаемый комментариями, полученными от тысяч инвесторов по всему миру.

Long/short equity заинтересовали 65% респондентов 2024 года, что является самым большим показателем среди всех стратегий. Этот небольшой рост по сравнению с 2022 годом (64%) свидетельствует о продолжающемся позитивном изменении настроения инвесторов в отношении способности управляющих фондами генерировать alpha за счет выбора акций. Это также может быть связано с более высокими оценками акций, поскольку нынешний "бычий" рынок продлится до 1 квартала 2024 года, в основном за счет небольшого числа акций с высокой капитализацией. Это ралли создало значительные различия в оценках между акциями роста и акциями стоимости, а также акциями с крупной и мелкой/средней капитализацией. Многие инвесторы считают, что обе эти ситуации являются отличной средой для активных управляющих. Мы ожидаем повышения спроса на фонды, ориентированные на стоимостные компании или компании с малой/средней капитализацией.

Три стратегии, на которые наблюдается наибольший рост спроса, включают equitymarket neutral, fixed income/long short credit и other diversifying strategies.

1. Equity market neutral вырос на 16% из-за опасений инвесторов по поводу оценки стоимости акций и благоприятных условий для выбора акций.

2. Fixed Income/long short credit вырос на 11% из-за значительного повышения процентных ставок.

3. Other diversifying strategies выросли на 26%, что свидетельствует о том, что инвесторы широко открыты для любой стратегии, которая поможет диверсифицировать их портфель вдали от рынков капитала.

К стратегиям, спрос на которые упал сильнее всего,

относятся Cleantech/ESG/Impact Investing и криптовалюты. Обе стратегии продемонстрировали полный разворот по сравнению с историческими тенденциями, однако их следует интерпретировать по-разному, основываясь на реальных инвестиционных потоках.

1. Стратегия Cleantech/ESG/Impact Investing пользовалась максимальным интересом на нашем мероприятии в 2021 году - 48%, но в 2022 году она снизилась до 38%, а в 2024 году - до 19%. Эта стратегия привлекла значительное внимание инвесторов, но пока не принесла ожидаемых потоков инвестиции. Критерии, определяющие, что считать стратегией ESG, очень широки и варьируются от инвестора к инвестору. Мы ожидаем, что со временем критерии ESG станут более стандартизированными в отрасли, что должно помочь управляющим в этой сфере.

2. Доля цифровых активов и криптовалютных стратегий резко снизилась с 41% в 2022 году до 24% в 2024 году. Несмотря на снижение, мы считаем, что в этой стратегии может увеличиться приток активов, поскольку она превратилась из образовательного продукта в продукт, которому аллокаторы уделяют серьезное внимание. Этот класс активов по-прежнему рассматривается как менее экзотический/спекулятивный и более институциональный. Помимо ошеломляющей доходности, росту признания и спроса способствуют несколько факторов, в том числе более широкое понимание технологии блочных цепочек и увеличение масштабов отрасли.

Поскольку средний объем инвестиций пенсионных фондов, как правило, в несколько раз больше, чем у других типов инвесторов, их стратегические предпочтения оказывают непропорционально большое влияние на отраслевые потоки. Данные опроса одинаково взвешивают каждого инвестора. С практической точки зрения, стратегии с повышенным интересом со стороны пенсионных фондов, такие как CTA и перестрахование, скорее всего, будут иметь гораздо больший приток активов, чем это следует из данных опроса. В случае CTA спрос, как правило, выше на краткосрочные стратегии, ориентированные на торговлю, в отличие от среднесрочных трендов, в которых многие пенсионные фонды уже участвуют. Перестрахование пользуется повышенным спросом со стороны крупных пенсионных фондов благодаря более высоким ценам в отрасли в сочетании с низкой корреляцией с рынками капитала.

Среди других стратегий, пользующихся повышенным спросом у инвесторов, - Global Macro (55%), Quant (55%) и Multi-Strat (55%).

Дон А. Стейнбругге, CFA

Основатель и генеральный директор AgecroftPartners

Отрасль хедж-фондов отличается высокой степенью динамичности и включает в себя множество стратегий, которые с течением времени привлекают к себе внимание инвесторов в той или иной степени. На востребованность каждой стратегии существенно влияют различные факторы, такие как оценка рынка капитала, ожидания экономического роста, темпы инфляции, ликвидность рынка и толерантность к риску. Эксперты индустрии посвящают много времени анализу этих переменных, чтобы определить, какие стратегии предлагают наилучшие возможности для получения сверх-прибыли. Один из способов оценить это - выяснить, какие стратегии вызывают текущий интерес инвесторов.

В этой статье мы сравниваем и анализируем данные, предоставленные инвесторами с нашего мероприятия по привлечению капитала в ноябре 2022 года, и данные, полученные от первых 300 инвесторов, которые примут участие в предстоящем мероприятии Gaining the Edge - Global Virtual Cap Intro 2024, проводимом с 17 по 28 июня. Во время регистрации инвесторы заполняют подробный опросник, в котором указывают свои предпочтения относительно типов стратегий и управляющих, представляющих интерес в настоящее время. Это позволяет получить широкое представление как об общем спросе на каждую стратегию, так и о развивающихся тенденциях в спросе. Ниже представлен сравнительный анализ результатов нашего опроса, сопровождаемый комментариями, полученными от тысяч инвесторов по всему миру.

Long/short equity заинтересовали 65% респондентов 2024 года, что является самым большим показателем среди всех стратегий. Этот небольшой рост по сравнению с 2022 годом (64%) свидетельствует о продолжающемся позитивном изменении настроения инвесторов в отношении способности управляющих фондами генерировать alpha за счет выбора акций. Это также может быть связано с более высокими оценками акций, поскольку нынешний "бычий" рынок продлится до 1 квартала 2024 года, в основном за счет небольшого числа акций с высокой капитализацией. Это ралли создало значительные различия в оценках между акциями роста и акциями стоимости, а также акциями с крупной и мелкой/средней капитализацией. Многие инвесторы считают, что обе эти ситуации являются отличной средой для активных управляющих. Мы ожидаем повышения спроса на фонды, ориентированные на стоимостные компании или компании с малой/средней капитализацией.

Три стратегии, на которые наблюдается наибольший рост спроса, включают equitymarket neutral, fixed income/long short credit и other diversifying strategies.

1. Equity market neutral вырос на 16% из-за опасений инвесторов по поводу оценки стоимости акций и благоприятных условий для выбора акций.

2. Fixed Income/long short credit вырос на 11% из-за значительного повышения процентных ставок.

3. Other diversifying strategies выросли на 26%, что свидетельствует о том, что инвесторы широко открыты для любой стратегии, которая поможет диверсифицировать их портфель вдали от рынков капитала.

К стратегиям, спрос на которые упал сильнее всего,

относятся Cleantech/ESG/Impact Investing и криптовалюты. Обе стратегии продемонстрировали полный разворот по сравнению с историческими тенденциями, однако их следует интерпретировать по-разному, основываясь на реальных инвестиционных потоках.

1. Стратегия Cleantech/ESG/Impact Investing пользовалась максимальным интересом на нашем мероприятии в 2021 году - 48%, но в 2022 году она снизилась до 38%, а в 2024 году - до 19%. Эта стратегия привлекла значительное внимание инвесторов, но пока не принесла ожидаемых потоков инвестиции. Критерии, определяющие, что считать стратегией ESG, очень широки и варьируются от инвестора к инвестору. Мы ожидаем, что со временем критерии ESG станут более стандартизированными в отрасли, что должно помочь управляющим в этой сфере.

2. Доля цифровых активов и криптовалютных стратегий резко снизилась с 41% в 2022 году до 24% в 2024 году. Несмотря на снижение, мы считаем, что в этой стратегии может увеличиться приток активов, поскольку она превратилась из образовательного продукта в продукт, которому аллокаторы уделяют серьезное внимание. Этот класс активов по-прежнему рассматривается как менее экзотический/спекулятивный и более институциональный. Помимо ошеломляющей доходности, росту признания и спроса способствуют несколько факторов, в том числе более широкое понимание технологии блочных цепочек и увеличение масштабов отрасли.

Поскольку средний объем инвестиций пенсионных фондов, как правило, в несколько раз больше, чем у других типов инвесторов, их стратегические предпочтения оказывают непропорционально большое влияние на отраслевые потоки. Данные опроса одинаково взвешивают каждого инвестора. С практической точки зрения, стратегии с повышенным интересом со стороны пенсионных фондов, такие как CTA и перестрахование, скорее всего, будут иметь гораздо больший приток активов, чем это следует из данных опроса. В случае CTA спрос, как правило, выше на краткосрочные стратегии, ориентированные на торговлю, в отличие от среднесрочных трендов, в которых многие пенсионные фонды уже участвуют. Перестрахование пользуется повышенным спросом со стороны крупных пенсионных фондов благодаря более высоким ценам в отрасли в сочетании с низкой корреляцией с рынками капитала.

Среди других стратегий, пользующихся повышенным спросом у инвесторов, - Global Macro (55%), Quant (55%) и Multi-Strat (55%).

Помимо указания интересующих стратегий, инвесторов также попросили указать минимальный размер фонда, в который они готовы выделить средства. Из числа опрошенных 28% респондентов рассмотрели бы возможность запуска новых фондов, 52% открыты для фондов с активами менее 100 млн долларов и только 1% требует, чтобы фонд был размером 1 млрд долларов или больше. Эти результаты свидетельствуют о том, что требования к минимальному размеру активов для различных типов инвесторов со временем снизились, особенно за последние несколько лет. Отчасти это может быть связано со значительными инвестициями крупных пенсионных фондов в совершенствование внутренних процессов. Большинство из них укрепили свои исследовательские штаты и тем самым повысили свою уверенность и удобство инвестирования в небольших и новых управляющих.

Другая тенденция высокого уровня включает в себя расхождение в зависимости от типа инвестора в том, как стратегии хедж-фондов рассматриваются в процессе распределения портфеля. В частности, многие пенсионные фонды изменили свою стратегию размещения средств хедж-фондов, перейдя от опережающих индексов хедж-фондов к формированию портфелей, состоящих из диверсифицированных стратегий. В результате их интерес к различным стратегиям сузился до концентрации на тех, которые имеют низкую корреляцию с рынками капитала.

По мере того как мы будем приближаться ко второму кварталу 2024 года, этот опрос должен стать хорошим ориентиром для определения стратегий, в которые будут перетекать активы. Кроме того, поскольку большинству инвесторов и управляющих стало удобно использовать Zoom и других провайдеров виртуальных встреч в рамках текущего процесса проверки благонадежности, мы ожидаем, что значительная часть встреч будет проходить виртуально, продолжится принятие удаленной виртуальной работы и увеличится объем средств, выделяемых управляющим, расположенным за пределами традиционных городов, где работают хедж-фонды.

Источник:

https://www.linkedin.com/pulse/investor-demand-trends-alternative-investment-don-a-steinbrugge-cfa-mcude/

Другая тенденция высокого уровня включает в себя расхождение в зависимости от типа инвестора в том, как стратегии хедж-фондов рассматриваются в процессе распределения портфеля. В частности, многие пенсионные фонды изменили свою стратегию размещения средств хедж-фондов, перейдя от опережающих индексов хедж-фондов к формированию портфелей, состоящих из диверсифицированных стратегий. В результате их интерес к различным стратегиям сузился до концентрации на тех, которые имеют низкую корреляцию с рынками капитала.

По мере того как мы будем приближаться ко второму кварталу 2024 года, этот опрос должен стать хорошим ориентиром для определения стратегий, в которые будут перетекать активы. Кроме того, поскольку большинству инвесторов и управляющих стало удобно использовать Zoom и других провайдеров виртуальных встреч в рамках текущего процесса проверки благонадежности, мы ожидаем, что значительная часть встреч будет проходить виртуально, продолжится принятие удаленной виртуальной работы и увеличится объем средств, выделяемых управляющим, расположенным за пределами традиционных городов, где работают хедж-фонды.

Источник:

https://www.linkedin.com/pulse/investor-demand-trends-alternative-investment-don-a-steinbrugge-cfa-mcude/